भारत में 1 जुलाई 2017 को लागू किये गए गुड्स & सर्विसेज टैक्स ( जीएसटी ) ने पुरे इनडायरेक्ट टैक्स सिस्टम को बदल कर रख दिया था। जीएसटी की कंप्लायंस करने में सबसे जरुरी चीज होती है, जीएसटी रिटर्न को समय से फाइल करना। अगर आप समय से जीएसटी रिटर्न्स को फाइल नहीं करते है, तो आपको लेट फीस का पेमेंट करना होता है। जीएसटी रिटर्न में सबसे इम्पोर्टेन्ट रिटर्न होती है – GSTR 1, जो कि अधिकतर टैक्सपेयर को फाइल करनी होती है।

आज के इस आर्टिकल में हम gstr 1 के बारे में चर्चा करेंगे , जिससे जीएसटी में रजिस्टर्ड टैक्सपेयर को काफी मदद मिलेगी।

यह भी देखे –

जीएसटीआर 1 क्या है ? what is gstr 1

gstr 1 एक जीएसटी रिटर्न होती है, जो कि जीएसटी में रजिस्टर्ड पर्सन को मंथली या तिमाही ( quarterly ) बेसिस पर फाइल करनी होती है। इस रिटर्न में टैक्सपेयर द्वारा की गयी सभी सप्लाइज या सेल्स की डिटेल्स होती है।

सप्लाइज या सेल्स रजिस्टर्ड (B2B) या अनरजिस्टर्ड (B2C ) पर्सन को हो सकती है। इसलिए सभी तरह की सप्लाइज को GSTR 1 में रिपोर्ट करना होता है। ध्यान रखे इस रिटर्न को फाइल करना टैक्सपेयर के लिए अनिवार्य होता है, चाहे किसी महीने या तिमाही में सेल्स जीरो भी हो।

किसी टैक्स पीरियड में जीरो सेल्स या सप्लाइज रहने पर Nil GSTR 1

फाइल करनी होती है। अगर आप समय से GSTR 1 फाइल नहीं करते है, तो आपको लेट फीस का पेमेंट भी करना होगा।

GSTR 1 में सप्लाइज की डिटेल्स

gstr 1 में सभी तरह के पर्सन को की गयी सप्लाइज के इनवॉइस, डेबिट नोट व क्रेडिट नोट की जानकारी आपको बिल वाइज और कंसोलिडेट (टोटल ) फॉर्मेट में देनी होती है।

इनवॉइस वाइज डिटेल्स (बिल 2 बिल )

- अगर आप जीएसटी में रजिस्टर्ड पर्सन (स्टेट के अंदर और बाहर दोनों ) को किसी तरह की सेल्स या सप्लाइज करते है, तो इस तरह की सप्लाइज की डिटेल्स को बिल वाइज gstr 1 में रिपोर्ट करना होगा। जैसे – बिल नंबर, टैक्स अमाउंट, टैक्स रेट, रिसीवर का जीएसटी नंबर आदि।

- स्टेट के बाहर ऐसे पर्सन को 2.50 लाख से ज्यादा के इनवॉइस वैल्यू की सप्लाई, जो कि जीएसटी में रजिस्टर्ड नहीं है. यानि B2C सप्लाई। जैसे – किसी अनरजिस्टर्ड पर्सन को दूसरे राज्य में 3 लाख की सेल्स की, तो इस बिल की डिटेल्स को gstr 1 में रिपोर्ट करना होगा।

कंसोलिडेट डिटेल्स ( सभी सप्लाइज के टोटल को एक साथ रिपोर्ट करना )

- एक स्टेट में अनरजिस्टर्ड पर्सन को की गयी सप्लाइज को टैक्स रेट के आधार पर रिपोर्ट करना। जैसे – आपने 5 कस्टमर को 18% की रेट से 5 लाख की सेल्स की, तो इस केस में आपको बिल वाइज रिपोर्ट नहीं करना होगा, बल्कि पुरे 5 लाख को एक साथ रिपोर्ट करना होगा।

- स्टेट के बाहर अनरजिस्टर्ड पर्सन को 2.50 लाख से कम इनवॉइस की सेल्स को एक साथ स्टेट वाइज और टैक्स रेट वाइज रिपोर्ट कर सकते है।

ध्यान रखे – जीएसटी में रजिस्टर्ड पर्सन को की गयी सेल्स को बिल वाइज ही रिपोर्ट करना होगा, चाहे वह स्टेट के बाहर की सेल्स हो या स्टेट के अंदर की।

डेबिट और क्रेडिट नोट

पिछले टैक्स पीरियड में जारी किये गए बिलों के सम्बन्ध में चालू पीरियड में जारी किये गए डेबिट नोट/ क्रेडिट नोट को gstr 1 में रिपोर्ट करना होगा।

यह भी देखे –

डेबिट नोट और क्रेडिट नोट क्या होते है और इनको कब जारी किया जाता है ?

सेल्स या सप्लाइज को GSTR 1 में रिपोर्ट करने का टाइम

जीएसटीआर 1 में इनवॉइस की रिपोर्टिंग टैक्स पीरियड में किसी भी समय की जा सकती है, यह जरुरी नहीं है कि जब gstr 1 को आप फाइल कर रहे है, तभी इनवॉइस की रिपोर्टिंग करे। ज्यादा इनवॉइस होने पर आप रोज बिलों की रिपोर्टिंग कर सकते है और इसके बाद इसे सेव कर सकते है।

gstr 1 में सेव की गयी बिलों की डिटेल्स को आप जीएसटीआर 1 फाइलिंग के समय मॉडिफाई या डिलीट भी कर सकते है।

ध्यान रखे इस रिटर्न में आपको बिलों को अपलोड नहीं करना होता है, बल्कि बिलो की डिटेल्स जैसे – डेट, बिल नंबर, वैल्यू, टैक्स अमाउंट, टैक्स रेट आदि को मेंशन करना होता है।

यह भी देखे –

HSN कोड की रिपोर्टिंग

गुड्स के सही क्लासिफकेशन के लिए HSN कोड़ का यूज़ किया जाता है, जिसको gstr 1 में आपको रिपोर्ट करना होता है। HSN कोड की फुल फॉर्म

Harmonized System of Nomenclature होती है। यह 6 डिजिट का एक कोड होता है, जिसको वर्ल्ड कस्टम आर्गेनाइजेशन के द्वारा गुड्स के सही क्लॉसिफिकेशन के लिए डेवेलप किया गया था।

भारत 8 डिजिट के HSN कोड का यूज़ करता है। यह आपके टर्नओवर पर डिपेंड करता है, कि आपको कितने डिजिट के HSN कोड को जीएसटीआर – 1 में रिपोर्ट करना होगा।

HSN कोड रिपोर्टिंग टर्नओवर लिमिट

| Turnover limit |

Number of Digits of HSN Code |

| Up to 5 crore |

For B2B Supply- 4

For B2C Supply – optional |

| More than 5 crore |

6 |

Content of GSTR 1 – जीएसटीआर -1 में डिटेल्स

- सभी रजिस्टर्ड पर्सन को की गयी सप्लाइज की बिल वाइज डिटेल्स (UIN को की गयी सप्लाइज भी शामिल )

- अनरजिस्टर्ड पर्सन (कंजूमर ) को इंटर स्टेट ( राज्य के बाहर ) की गयी 2.5 लाख से ज्यादा इनवॉइस वैल्यू की सप्लाइज की बिल वाइज डिटेल्स

- अनरजिस्टर्ड पर्सन को की गयी सप्लाई की कंसोलिडेट डिटेल्स

- बिलो के सम्बन्ध में जारी डेबिट/क्रेडिट नोट की डिटेल्स

- एक्सपोर्ट किये गए गुड्स/सर्विसेज की डिटेल्स ( इन्क्लूडिंग सेज़ सप्लाइज )

- अनरजिस्टर्ड पर्सन को की गयी सप्लाइज की स्टेट वाइज समरी

- फ्यूचर सप्लाइज के लिए प्राप्त एडवांस और उनके एडजस्टमेंट की समरी

- निल रेटेड, एग्जेम्प्ट और नॉन जीएसटी सप्लाइज की डिटेल्स

- HSN/SAC वाइज आउटवर्ड सप्लाइज

- पुराने बिलो में संसोधन की डिटेल्स

पुराने बिलो में संशोधन

GSTR 1 की फाइलिंग के दौरान इनवॉइस, क्रेडिट/डेबिट नोट रिपोर्टिंग में कई बार गलतियां हो जाती है, जिसे आगे के पीरियड की जीएसटीआर 1 में सही किया जा सकता है। जीएसटीआर 1 रिटर्न में आपको टेबल 9, 10 और 11 दी जाती है, जिनमे आप पिछले पीरियड में की गयी गलतियों को सुधार सकते है।

गलतियां कब तक सही की जा सकती है

जीएसटीआर 1 को एक बार भरने के बाद उसे रिवाइज्ड नहीं किया जा सकता है, लेकिन अगले पीरियड की जीएसटीआर 1 में इसे सही किया जा सकता है। हालाँकि, इन गलतियों को सुधारने की अधिकतम समय सीमा –

- फाइनेंसियल ईयर समाप्त होने के बाद 30 नवंबर या

- एनुअल रिटर्न फाइल करने की तारीख

इन दोनों में जो भी पहले हो सही किया जा सकता है।

जैसे – आपने दिसंबर 2023 की जीएसटीआर 1 में कोई गलती की है, तो इस गलती को 30 नवंबर 2024 या एनुअल रिटर्न फाइल करने की तारीख तक सही किया जा सकता है।

यह भी देखे –

NIL GSTR 1

सभी नार्मल और कैजुअल टैक्सेबल पर्सन को जीएसटीआर 1 फाइल करना अनिवार्य होता है, चाहे किसी टैक्स पीरियड में उन्होंने कोई भी सप्लाई नहीं की हो।

इस तरह के टैक्स पीरियड में टैक्सपेयर को NIL जीएसटीआर 1 फाइल करनी होती है।

NIL GSTR 1 में किसी भी तरह की कोई एन्ट्री नहीं होती है।

ध्यान रखे NIL जीएसटीआर 1 फाइल नहीं की जा सकेगी, अगर टैक्सपेयर ने

- कोई भी आउटवर्ड सप्लाइज की है ( इन्क्लूडिंग एग्जेम्पटेड, निल रेटेड, और नॉन – जीएसटी सप्लाइज )

- ऐसी खरीद की है, जिस पर रिवर्स चार्ज बेसिस पर टैक्स जमा करवाना हो।

- पुराने बिलों में संशोधन करना हो

- डेबिट नोट या क्रेडिट नोट रिपोर्ट करने हो

टैक्सपेयर की सुविधा के लिए सरकार ने जीएसटीआर 1 को SMS के जरिये फाइल करने की सुविधा भी दी है। टैक्सपेयर अपने रजिस्टर्ड मोबाइल नंबर से SMS के जरिये GSTR 1 फाइल कर सकता है।

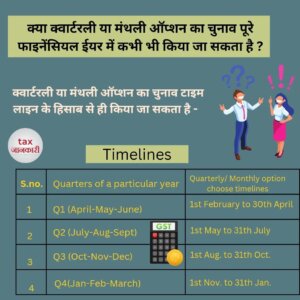

GSTR 1 फाइल करने की लास्ट डेट

जीएसटीआर 1 को जीएसटी पोर्टल पर ऑनलाइन फाइल करना होता है, इसे मंथली या तिमाही बेसिस पर फाइल किया जा सकता है। मंथली जीएसटीआर 1 को महीने की समाप्ति के बाद 11 तारीख तक फाइल करना होता है, जबकि तिमाही जीएसटीआर 1 को तिमाही समाप्त होने के बाद 13 तारीख तक।

Gstr 1 को तिमाही बेसिस पर फाइल करने के लिए आपको QRMP स्कीम का चुनाव करना होता है।

Gstr 1 से जुडी इस जानकारी को आगे शेयर करना न भूले !

यह भी देखे –