section 54 of income tax act in hindi – आपने लोगो को प्रॉपर्टी की खरीद – बिक्री करते हुए काफी बार देखा होगा। कुछ लोग जिस घर में रह रहे है, उस घर को बेचकर दूसरा घर खरीद लेते है या अपने किसी ऐसे घर को बेच देते है, जिसे अभी तक किराये पर चला रखा था।

ऐसा इसलिए होता है क्योकि भारत में प्रॉपर्टी की खरीद – बिक्री का बहुत बड़ा मार्केट है। रोज काफी संख्या में प्रॉपर्टीज बेचीं – खरीदी जाती है। प्रॉपर्टी की कीमत और लोगो के रहन – सहन के स्तर में परिवर्त्तन होने से लोगो को अपनी प्रॉपर्टी को भी बेचने की जरुरत महसूस होने लग जाती है।

लेकिन, आपके द्वारा किये गए प्रॉपर्टी की खरीद – बिक्री के ट्रांजेक्शनों पर इनकम टैक्स डिपार्टमेंट की भी पूरी नजर रहती है। आपने कोई प्रॉपर्टी का कोई ट्रांजेक्शन किया है और उसे इनकम टैक्स रिटर्न में रिपोर्ट नहीं किया, तो इनकम टैक्स डिपार्टमेंट भी आपको टैक्स नोटिस भेजने में पीछे नहीं रहेगा।

आज के समय में एक टैक्सपेयर को सबसे ज्यादा इनकम टैक्स नोटिस भी प्रॉपर्टी के ट्रांजेक्शनों की वजह से ही प्राप्त होते है।

टैक्सपेयर द्वारा प्रॉपर्टी के ट्रांजेक्शनों को रिटर्न में रिपोर्ट नहीं करना, सही से रिपोर्ट नहीं करना, कम रिपोर्ट करना, गलत डिडक्शन क्लेम करना आदि कई कारण हो सकते है, जिनकी वजह से इनकम टैक्स डिपार्टमेंट से नोटिस प्राप्त हो सकता है।

ध्यान रखे जब भी आप किसी प्रॉपर्टी को बेचते है, तो आपको इस पर टैक्स देना होता है, जिसे हम कैपिटल गेन टैक्स भी कहते है। कैपिटल गेन टैक्स आपको प्रॉपर्टी को बेचने से हुए प्रॉफिट पर देना होता है। यह प्रॉपर्टी जमींन या कोई बिल्डिंग कुछ भी हो सकती है।

अगर आपको प्रॉपर्टी को बेचने से कोई भी प्रॉफिट नहीं, बल्कि नुकसान हो रहा है, तो इसे भी रिटर्न में रिपोर्ट करे, ताकि इस नुकसान को आप बाद में अपने किसी दूसरे प्रॉफिट से सेट-ऑफ कर सके।

एक आम आदमी को प्रॉपर्टी बेचने पर ज्यादा टैक्स नहीं देना पड़े इसके लिए भी सरकार ने व्यवस्था की है। एक आम आदमी द्वारा प्रॉपर्टी बेचने के बाद कुछ शर्तों को पूरा किया जाता है, तो उसे सरकार द्वारा टैक्स में छूट दी जाती है। यह टैक्स छूट (exemption ) इनकम टैक्स एक्ट 1961 के सेक्शन 54 में बताई गयी है।

इसलिए आज के आर्टिकल में हम प्रॉपर्टी को बेचने से हुए प्रॉफिट पर टैक्स कैसे बचाये, के बारे में विस्तार से जानेंगे।

यह भी देखे –

- इन कारणों की वजह से मिल सकता है इनकम टैक्स नोटिस, इतने समय तक बच कर रहे |

- अब करदाता को इनकम टैक्स डिपार्टमेंट की ई – वेरिफिकेशन स्कीम का करना होगा सामना।

- आप भी कोई प्रॉपर्टी बेच रहे है तो आपको टैक्स से जुडी कुछ बातें पता होनी चाहिए

Table of Contents

प्रॉपर्टी को बेचने से हुए प्रॉफिट पर टैक्स कैसे बचाये। section 54 of income tax act in hindi

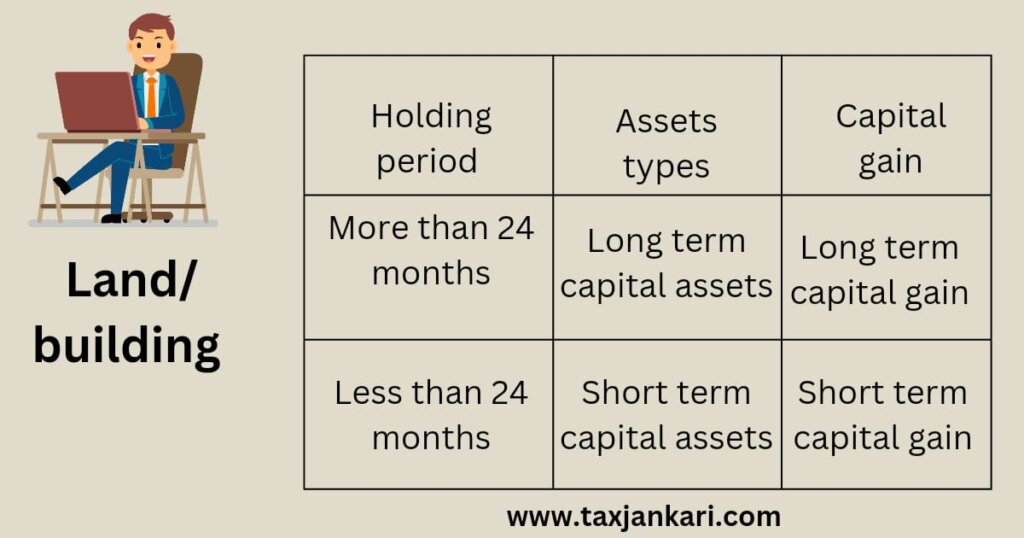

किसी भी प्रॉपर्टी को बेचने पर होने वाले प्रॉफिट को सबसे पहले 2 टाइप में अलग किया जाता है, जो कि इस बात पर निर्भर करता है, कि आपने वह प्रॉपर्टी कितने समय तक अपने पास रखी थी।

जमींन या बिल्डिंग को आपने 24 महीनो से कम समय के लिए अपने पास रखा था, तो यह आपकी शार्ट टर्म कैपिटल असेट्स होगी। 24 महीनो से ज्यादा समय तक होल्ड करने पर इसे लॉन्ग टर्म कैपिटल असेट्स माना जायेगा।

इन दोनों तरह की असेट्स को बेचने से होने वाले प्रॉफिट को हम 2 टाइप्स में अलग करते है –

- शार्ट टर्म कैपिटल गेन

- लॉन्ग टर्म कैपिटल गेन

असेट्स को शार्ट टर्म और लॉन्ग टर्म में अलग करने के बाद हम देखते है कि प्रॉपर्टी रेजिडेंशियल हाउस प्रॉपर्टी थी या कमर्शियल प्रॉपर्टी।

इस आर्टिकल में हम सिर्फ रेजिडेंशियल हाउस प्रॉपर्टी पर टैक्स छूट के रूल्स के बारे में ही बात करेंगे।

अगर आपने अपनी कोई रेजिडेंशियल हाउस प्रॉपर्टी बेचीं है, तो इस पर टैक्स बचाने के लिए आपको नई रेजिडेंशियल हाउस प्रॉपर्टी खरीदनी होगी या पुरानी हाउस प्रॉपर्टी का कंस्ट्रक्शन करवाना होगा।

नई प्रॉपर्टी को खरीदने या कंस्ट्रक्शन करवाने की एक निर्धारित टाइम लिमिट होती है, आपको इसी टाइम लिमिट में नई प्रॉपर्टी खरीदनी या कंस्ट्रक्शन करवाना होगा। अगर आप नई प्रॉपर्टी खरीद लेते है लेकिन निर्धारित टाइम लिमिट के बाद में तो आपको टैक्स छूट प्राप्त नहीं होगी।

रेजिडेंशियल हाउस प्रॉपर्टी पर टैक्स बचाने के लिए हमें सबसे पहले इनकम टैक्स एक्ट 1961 के सेक्शन 54 को समझना होगा।

यह भी देखे –

- पैन -आधार लिंकिंग से पहले इन 16 बातों को जान ले

- म्यूच्यूअल फंड क्या होते है और म्यूच्यूअल फंड के इन टाइप्स को जानने से पहले न करे इन्वेस्ट।

- फाइनेंस बिल 2023 के बाद म्यूच्यूअल फंड से इनकम पर लागू होंगे नए टैक्स रूल्स।

सेक्शन 54 क्या है ? (what is section 54 )

इनकम टैक्स एक्ट 1961 का सेक्शन 54 एक ऐसा सेक्शन है, जो कि रेजिडेंशियल हाउस प्रॉपर्टी को बेचने से होने वाले कैपिटल गेन पर टैक्स कैसे बचाये के बारे में रूल्स बताता है।

सेक्शन 54 सिर्फ इंडिविजुअल या HUF पर ही एप्लीकेबल होता है, यानि किसी कंपनी, फर्म आदि द्वारा कोई प्रॉपर्टी बेचीं जाती है, तो उन पर यह सेक्शन लागू नहीं होगा।

इस सेक्शन के अनुसार यदि आप कोई लॉन्ग टर्म Residential house property को बेचते है, तो आप कुछ शर्तो को पूरी करके टैक्स से Exemption प्राप्त कर सकते है।

यानि सेक्शन 54 में टैक्स एग्जेम्पशन सिर्फ लॉन्ग टर्म रेजिडेंशियल हाउस प्रॉपर्टी के केस में ही प्राप्त होगी , शार्ट टर्म हाउस प्रॉपर्टी को बेचने से हुए प्रॉफिट पर आप टैक्स नहीं बचा सकते है।

रेजिडेंशियल हाउस प्रॉपर्टी आपके खुद के यूज़ में आ रही हो या आपने इसे किराये पर चला रखा हो , यह जरुरी नहीं है। बस हाउस प्रॉपर्टी रेजिडेंशियल होनी चाहिए, कमर्शियल नहीं।

इनकम टैक्स और जीएसटी की अपडेट्स और जानकारी के लिए हमारे व्हाट्सअप ग्रुप से जुड़े – व्हाट्सअप ग्रुप

सेक्शन 54 में छूट लेने के लिए पूरी की जाने वाली शर्ते (conditions):

- सेक्शन 54 में छूट लेने के लिए इंडिविजुअल या HUF द्वारा एक नयी रेजिडेंशियल हाउस प्रॉपर्टी खरीदी जाये या हाउस प्रॉपर्टी का कंस्ट्रक्शन (construction) किया जाये,

- नई हाउस प्रॉपर्टी को पुरानी रेजिडेंशियल हाउस प्रॉपर्टी के ट्रांसफर किये जाने की तिथि से एक वर्ष पूर्व या ट्रांसफर की तिथि के बाद से 2 वर्ष के भीतर ख़रीदा जाना चाहिए ।

- यदि हाउस प्रॉपर्टी का कंस्ट्रक्शन किया जा रहा है तो यह ट्रांसफर की तिथि के बाद 3 वर्ष के भीतर पूरा होना चाहिये।

- जिस हाउस प्रॉपर्टी को ख़रीदा या construction करवाया जा रहा है, वह प्रॉपर्टी भारत में ही होनी चाहिये। ( असेसमेंट ईयर 2015-16 से एप्लीकेबल )

Section 54 Example

Q – मनोज ने मार्च 2023 में अपने दो मंजिला मकान को 20 लाख में बेचा, जिससे मनोज को 14 लाख का प्रॉफिट हुए। यह मकान मनोज ने 2018 में ख़रीदा था।

इस केस में मनोज को सेक्शन 54 में एग्जेम्पशन क्लेम करने के लिए क्या करना होगा ? मनोज द्वारा जून 2024 में 10 लाख की नई रेजिडेंशियल हाउस प्रॉपर्टी खरीदी जाती है, तो क्या यह सेक्शन 54 की टाइम लिमिट के भीतर है ?

A – मनोज ने जो मकान बेचा है वह एक लॉन्ग टर्म रेजिडेंशियल हाउस प्रॉपर्टी है, क्योकि यह 24 महीनो से ज्यादा समय तक मनोज के पास होल्ड थी।

इस केस में मनोज द्वारा सेक्शन 54 में टैक्स एग्जेम्पशन क्लेम की जा सकती है। एग्जेम्पशन क्लेम करने के लिए मनोज को मकान बेचने की डेट ( मार्च 2023 ) से 2 वर्ष के भीतर (मार्च 2025 ) तक कोई रेजिडेंशियल हाउस प्रॉपर्टी खरीदनी होगी या 3 वर्ष के भीतर (मार्च 2026 ) तक किसी रेजिडेंशियल हाउस प्रॉपर्टी का कंस्ट्रक्शन करना होगा।

अगर मनोज द्वारा मकान बेचने की डेट (मार्च 2023 ) से एक वर्ष पहले (मार्च 2022 ) भी कोई हाउस प्रॉपर्टी खरीदी जाती, तो मनोज द्वारा सेक्शन 54 में एग्जेम्पशन क्लेम की जा सकती है।

मनोज द्वारा जून 2024 में नई हाउस प्रॉपर्टी खरीदी गयी है। यह सेक्शन 54 में बताई गयी टाइम लिमिट के भीतर है, इसलिए मनोज को सेक्शन 54 में टैक्स एग्जेम्पशन मिल जाएगी।

ध्यान रखिये इस केस में मनोज द्वारा रेजिडेंशियल हाउस प्रॉपर्टी खरीदना या कंस्ट्रक्शन करवाना अनिवार्य है। अगर मनोज द्वारा कोई दुकान या कमर्शियल प्रॉपर्टी खरीदी जाती है, तो उसे सेक्शन 54 में टैक्स एग्जेम्पशन प्राप्त नहीं होगी।

यह भी देखे –

- डिफेक्टिव इनकम टैक्स रिटर्न के नोटिस को इन 9 रूल्स से जाने |

- सेविंग अकॉउंट पर मिलने वाले ब्याज की इनकम टैक्स गणित को आसान तरीके से समझे।

- इनकम टैक्स रिटर्न फाइल नहीं करने पर ज्यादा रेट से टैक्स काटने के रूल्स क्या है।

टैक्सपेयर द्वारा कितनी टैक्स छूट क्लेम की जा सकती है । section 54 Exemption limit

अगर आप सेक्शन 54 में बताई गयी शर्तों को पूरा करते है, तो आप टैक्स एग्जेम्पशन क्लेम कर सकते है।

सेक्शन 54 में आपको अधिकतम टैक्स एग्जेम्पशन दी जा सकती है –

- कैपिटल गेन की राशि नई हाउस प्रॉपर्टी की लागत या कंस्ट्रक्शन से से कम है, तो पूरा कैपिटल गेन टैक्स से exempt होगा।

- अगर यदि कैपिटल गेन का अमाउंट नई हाउस प्रॉपर्टी की लागत से अधिक है, तो हाउस प्रॉपर्टी की लागत की ही एग्जेम्पशन प्राप्त होगी और बैलेंस राशि टैक्सेबल होगी। ( Capital gain – cost of new house property = Taxable Capital gain )

ऊपर बताये गए एग्जाम्पल में मनोज को 14 लाख का कैपिटल गेन हुआ था, जिसमे से मनोज ने 10 लाख की नई हाउस प्रॉपर्टी खरीद ली थी। इस केस में मनोज द्वारा 10 लाख की टैक्स एग्जेम्पशन सेक्शन 54 में प्राप्त की जा सकती है और बैलेंस 4 लाख पर मनोज को टैक्स देना होगा।

बजट 2023 में सेक्शन 54 में एग्जेम्पशन क्लेम करने की अधिकतम लिमिट को 10 करोड़ तक सीमित कर दिया है। अब अगर किसी टैक्सपेयर को 10 करोड़ से ज्यादा का लॉन्ग टर्म कैपिटल गेन होता है और उसके द्वारा कैपिटल गेन की पूरी राशि से नई हाउस प्रॉपटी खरीद भी ली जाती है, तो भी उसके द्वारा सेक्शन 54 में अधिकतम 10 करोड़ की टैक्स एग्जेम्पशन क्लेम की जा सकती है और बैलेंस राशि पर उसे टैक्स देना होगा।

यह भी जाने

- टैक्स ऑडिट करवाना कब जरुरी है और लगने वाली पेनल्टी

- बजट 2023 के बाद से इन टैक्सपेयर को मार्जिनल टैक्स रिलीफ दी जाएगी। marginal tax relief budget 2023

- बजट 2023 के बाद इनकम टैक्स में किये गए इन 16 बदलावों को जाने

नई हाउस प्रॉपर्टी को बेचने पर क्या होगा ?

टैक्सपेयर द्वारा सेक्शन 54 में नई रेजिडेंशियल हाउस प्रॉपर्टी की खरीद पर टैक्स छूट क्लेम की जा सकती है, लेकिन अगर इस खरीदी गयी नई प्रॉपर्टी को खरीदने के 3 वर्ष के भीतर बेच दिया जाता है, तो टैक्सपेयर को काफी परेशानी उठानी पड़ सकती है।

यदि आपने इस नई प्रॉपर्टी को 3 वर्ष के भीतर बेचा तो सेक्शन 54 में आपने जो भी टैक्स एग्जेम्पशन क्लेम की थी, उस पर आपको टैक्स देना होगा।

ऊपर बताये गए एग्जाम्पल में अगर मनोज द्वारा जून 2024 में खरीदी गयी प्रॉपर्टी को जून 2026 में 13 लाख में बेच दिया जाता है, तो मनोज द्वारा पहले क्लेम की गयी टैक्स एग्जेम्पशन (10 लाख ) को बेचीं गयी हाउस प्रॉपर्टी की लागत में से घटा दिया जायेगा।

इस केस में मनोज के 2026 – 27 में कैपिटल गेन की राशि होगी –

| sale value | 13,00,000 |

| less – cost of acquisition | 0 (*) |

| capital gain | 13,00,000 |

मनोज द्वारा बेचीं गयी प्रॉपर्टी की लागत जीरो आएगी, क्योकि मनोज ने प्रॉपर्टी 10 लाख में खरीदी थी और 10 लाख की ही टैक्स एग्जेम्पशन पहले क्लेम की थी।

| purchase price | 10,00,000 |

| less – section 54 exemption | 10,00,000 |

| cost of acquisition * | 0 |

कैपिटल गेन डिपाजिट अकाउंट स्कीम

यदि आपके द्वारा ITR की देय तिथि से पहले कैपिटल गेन की राशि नई हाउस प्रॉपर्टी की खरीद या कंस्ट्रक्शन में उपयोग नहीं ली जाती है, तो आपको सेक्शन 54 में छूट लेने के लिए यह राशि एक बैंक अकाउंट में जमा करवानी पड़ेगी।

यह बैंक अकाउंट कैपिटल गेन अकॉउंट स्कीम 1988 के तहत किसी पब्लिक सेक्टर बैंक या IDBI बैंक में ही खुलवाया जायेगा।

इस अकाउंट में कैपिटल गेन की राशि जमा करवाने पर आपको इस अकाउंट में जमा राशि और रिटर्न फाइलिंग की देय तिथि (due date ) तक नई हाउस प्रॉपर्टी की खरीद या कंस्ट्रक्शन में खर्च की गयी राशि की छूट प्राप्त होगी।

इस अकाउंट में जमा राशि का उपयोग सिर्फ हाउस प्रॉपर्टी की खरीद या कंस्ट्रक्शन में ही किया जाना चाहिए और यह खरीद या कंस्ट्रक्शन भी सेक्शन 54 में बताई गयी टाइम लिमिट में ही करना होगा।

अगर निर्धारित समय -सीमा के भीतर इस राशि का उपयोग नहीं किया जाता या किसी और काम में यूज़ किया जाता है, तो नहीं यूज़ में ली गयी राशि पर आपको टैक्स देना होगा।

यह भी जाने

- जानिये ग्रेच्युटी क्या है और ग्रेच्युटी की टैक्स कैलकुलेशन कैसे की जाती है ?

- QRMP स्कीम को इन 6 रूल्स से पूरा समझे

- डेबिट नोट और क्रेडिट नोट क्या होते है और इनको कब जारी किया जाता है ?

- टीडीएस क्या होता है। सैलरी पर टीडीएस कैलकुलेशन को आसान तरीके से समझे।

सेक्शन 54 की टैक्स छूट लेते समय इन बातों का भी ध्यान रखे

- सेक्शन 54 में सिर्फ एक house property के purchase या construction की छूट दी जायेगी। (लेकिन बजट 2019 में इस लिमिट को बढाकर 2 हाउस प्रॉपर्टी कर दिया गया है ) .

लेकिन ध्यान रखे 2 हाउस प्रॉपर्टी की खरीद या कंस्ट्रक्शन की लिमिट सिर्फ 2 करोड़ तक के कैपिटल गेन के केस में ही लागू होगी और यह छूट टैक्सपेयर अपने जीवन – काल में सिर्फ एक ही बार ले सकता है। 2 करोड़ से ज्यादा कैपिटल गेन के केस में सिर्फ एक हाउस प्रॉपर्टी की लिमिट ही लागू होगी।

- Compulsory acquisition के केस में house property के purchase या construction की समय -सीमा compensation प्राप्त करने की तिथि से की जायेगी।

- सेक्शन 54 में हाउस प्रॉपर्टी के construction की छूट प्राप्त करने के लिए यह जरुरी है कि construction ट्रांसफर की तारीख से 3 वर्षो के भीतर पूरा होना चाहिये। हालाँकि कंस्ट्रक्शन कब शुरू हुआ था इससे कोई फर्क नहीं पड़ेगा।

- DDA या CO – operative सोसाइटी या अन्य संस्थानों की Self – financing स्कीम के तहत आवंटित फ्लैट को हाउस प्रॉपर्टी के कंस्ट्रक्शन की तरह माना जायेगा।

- सेक्शन 54 की छूट प्राप्त करने के लिए यह अनिवार्य नहीं है कि इनकम टैक्स रिटर्न Due Date से पहले फाइल की जाये।

- करदाता की मृत्यु हो जाने पर कैपिटल गेन अकाउंट स्कीम खाते में जमा कैपिटल गेन की राशि जिसका यूज़ नहीं किया गया था वह टैक्स फ्री होगी।

अगर आपको आर्टिकल section 54 of income tax act in hindi अच्छा लगा हो तो इसे आगे शेयर जरूर करे।

इनकम टैक्स डिपार्टमेंट की गाइडलाइन्स – डाउनलोड करे।

इनकम टैक्स और जीएसटी की जानकारी और अपडेट्स के लिए हमारे व्हाट्सअप ग्रुप से जुड़े – व्हाट्सअप ग्रुप

यह भी जाने :

- home loan पर मिलने वाले टैक्स बेनिफिट्स – home loan tax benefit

- इनकम टैक्स डिडक्शन जो आपका टैक्स बचा सकती है – income tax deduction other than 80 c

- जीवन बीमा पॉलिसीज पर प्राप्त छूट और टैक्स ट्रीटमेंट- Life insurance policy maturity tax

- मेडिकल insurance प्रीमियम से टैक्स कैसे बचाये – सेक्शन 80 D

- क्या आप 80C की इन डिडक्शन के बारे में जानते है ? अगर नहीं तो इनमे आज ही इन्वेस्ट करके अपने टैक्स को कम करे।

I want to sale a plot of residential plot and construct a residential house on the plot in another city. The existing plot of land was purchased at a total cost of Rs. 9 lakhs. Now it can be sold at a total value of Rs. 49 lakhs. What will be indexation benefit in this case and the process to be followed i.e. for keeping the sale proceed in a separate bank account to be kept and gradually withdraw the amount for construction of house within three years. What papers will be required to be furnished on completion of house within 3 years. This LTCG account can be opened in only nationalised banks?

इंडेक्सेशन का बेनिफिट लेने के लिए आपका प्लाट 24 महीने पहले का ख़रीदा हुआ होना चाहिए। यदि प्लॉट 24 महीने पहले का है तो आपके केस में प्लाट की सेल वैल्यू ( 49 लाख) से प्लाट की इंडेक्स्ड purchase cost को less किया जायेगा। indeaxed purchase cost निकालने के लिए जिस वर्ष में आपने प्लाट ख़रीदा था, उस वर्ष की इंडेक्स्ड वैल्यू ली जायेगी।

आगे, यदि आप उस वर्ष की इनकम टैक्स रिटर्न को फाइल करने की डेट तक कैपिटल गेन (sale -indeaxed cost of purchase) की राशि को मकान के कंस्ट्रक्शन के लिए पूरा उपयोग नहीं कर पाते हो, तो बाकी बचे अमाउंट को nationalised bank में जमा करवा सकते है और इनकम टैक्स रिटर्न में पूरे कैपिटल गेन की सेक्शन 54 में छूट क्लेम कर सकते है।

डाक्यूमेंट्स में आपके पास जिस भी पर्सन को पेमेंट किया है और जिस purpose के लिए अमाउंट दिया है,उसकी डिटेल होनी चाहिये। ये डाक्यूमेंट्स आपके सिर्फ उस केस में काम आयेंगे जब आपके पास इनकम टैक्स डिपार्टमेंट से किसी तरह का कोई नोटिस आता है।

I have sold my old house, then i purchase agriculture land and constration house on this agculture land, can i excemp income tax

Old parental house whose owner is My mother is going to sold for Rs 50 Lacs.

We are three brothers. Above amount will be shared between us equally.

and we all will buy a house.

How we can utilise this amount to avoid Capital Gain tax of mother.

Kindly advise.

Maine ek plot 2007 me khareeda tha. Jiska aadha hissa bechkar bache hue plot par ghar banana chahta hu. Kya mujhe income tax pay karna padega.

कैपिटल गेन टैक्स आपके –

sale consideration of plot – cost of acquisition (half portion of plot ) के बाद आयी कैपिटल गेन की राशि पर लगेगा। लेकिन अगर आप कैपिटल गेन की राशि को घर बनाने में खर्च करते है तो इसकी छूट आपको सेक्शन 54F में मिल जायेगी। अगर आप प्लाट सेल करते है, तो इस ट्रांजैक्शन को अपनी इनकम टैक्स रिटर्न में जरूर दिखाये।

मैंने 2018 में रहने का फ्लैट बेचा 25 लाख में मुम्बई में

ओर कंस्ट्रक्शन राजस्थान में कर रहा हूँ।

कंस्ट्रक्शन कम्प्लीशन के लिए कोनसा डोकुमेंट चाहिए।

मेरा काम भी इंटीरियर का ही हैं।

गांव का मकान 2002 में खरीदा हुआ हैं।

फ्लेट मैंने 2004 – 5 में 3लाख 25 हजार में खरीदा था।

कितना गेन की अमाउंट होगी।

कैसे टेक्स खत्म करें।कृपया बतायें

रिटन इस साल का भरना जरूरी है क्या।

दिवाली तक काम पूरा होगा।

गेन अकाउंट कब खोलना पड़ता हैं।

कृपया मेहरबानी करके जरूर बताएं।

सबसे पहली बात आपको इस वर्ष इनकम टैक्स रिटर्न भरना जरुरी है , यदि आप itr फाइल नहीं करोगे तो बाद में आपके पास इनकम टैक्स नोटिस आ सकता है।

कैपिटल गेन की कैलकुलेशन –

sale – 25,00,000

(less) indexed cost of property-(325000*280/113) = (8,05,310)

capital gain = 16,94,690

इसके अलावा यदि फ्लैट में किसी तरह का कोई खर्चा किया है तो उसकी छूट भी आपको मिलेगी। सेक्शन 54 में आपको itr की डेट तक किये गए कंस्ट्रक्शन की छूट प्राप्त होगी। अधिक राशि की छूट लेने के लिए बैंक में ITR की due डेट से पहले कैपिटल गेन डिपाजिट स्कीम में अकाउंट खुलवाना पड़ेगा।

इस वर्ष के लिए itr की लास्ट डेट 31 अगस्त है, इसके बाद ITR फाइल करने पर पेनल्टी का प्रावधान है।

flat purchese on 16-05-2012 at Rohani Delhi cost 23,00,000

sale on 16-05-2019 price 22,00,000

gorv. stamp value 35,90,000

market value of the property 22,00,000

what my capital gain Tax

stamp value = 35,90,000

less – indexed Cost of purchase = (230000/200 *289) = 3323500

long term capital gain = (3590000- 3323500) = 266500

Property purchased Ground in 2004 in 680000. Construction of First and second floor costing Rs.360000 in 2006.

Purchasing and construction done by Home loan and construction loans.

in 2014 for personal uses, i take mortgage loan on this property of 2300000. and enhanced it to 4000000 in 2018.

now i am selling my all three floors separately like:

Ground Floor 2050000.

First Floor 2000000

Second floor 1950000

Total Selling price 6000000 in year 2021.

Outstanding mortgage loan is 3800000,

what will my capital gain and capital gain Tax. and what will happened this loan and how much amount will be calculated for tax